高新技术企业可归集研发费用 ----所属环节及相关证明材料附件分析

北京用和项目支持部主要负责全国高新政策追踪,对全国各省市的高新认定或者资金项目进行研究,并进行数据分析等。本文摘自用和项目支持部编撰的《高新技术企业可归集研发费用 ----所属环节及相关证明材料附件分析》一文。

作者:用和项目支持部 王贵林、王艳、李鹏双

编辑:市场运营部 周雪茹

课题方向:研发财务数据准确完整分析

一、课题名称

高新技术企业可归集研发费用----所属环节及相关证明材料附件分析

二、摘要

随着国家大力鼓励科技型企业发展,倡导企业加大研发投入,近些年,“高 新技术企业”、“新技术新产品”、“首台套”、“技术中心(国家级、省级等)”、 “专精特新”等越来越多针对科技研发型企业的资质、资金奖励接连出台,但是 仔细研究这些政策要求,我们可以发现,基本都存在以下几个共同点:

1.要求企业有研发活动;

2.要求企业有相应数量的知识产权;

3.要求企业研发投入需要达到相应的金额或比例要求;

......

当然,通过申请认定获得这些资质并不代表一劳永逸,一是这些资质都有各 自有效期,到期后还需重新进行认证,二是相关部门后期会不定期的挑选资质存 续期内的一些企业进行抽查,抽查方向也主要集中在技术与财务两个点。

技术是企业的根本,是企业客观技术实力的展现,真的假不了,假的真不了, 所以结合近几年后期检查走访,研发财务核算的规范愈发显得重要。

三、引言

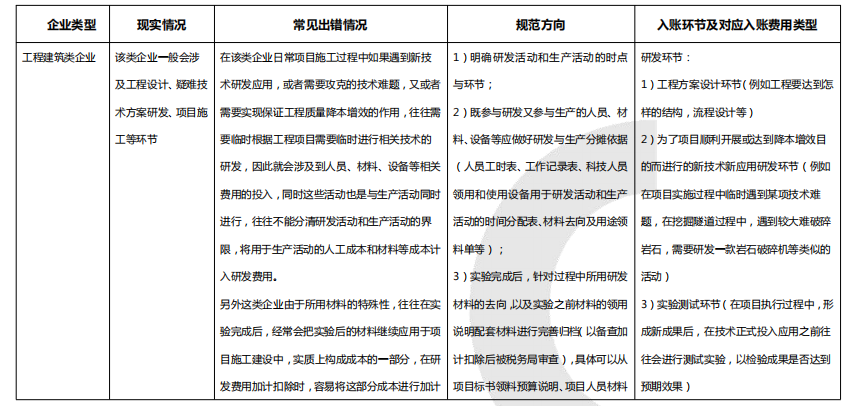

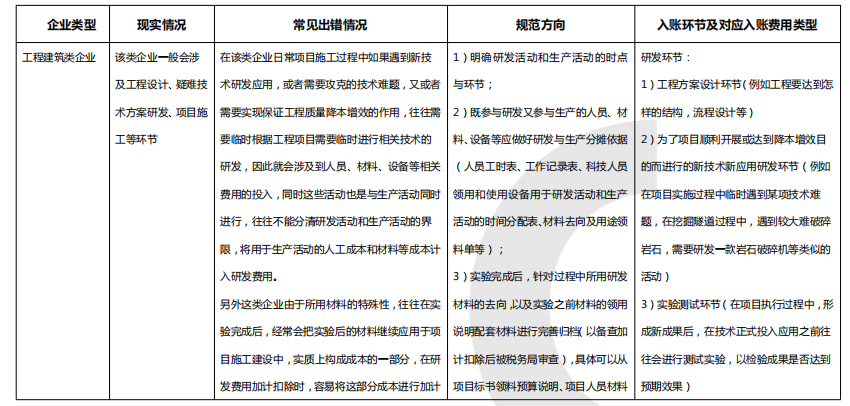

不同科技创新类型的企业,无论是研发费用可归集的类型还是研发费用可归 集所属的活动环节也有所不同,尤其一些传统特殊(例如工程建筑、食品研发生 产以及其他工业制造)行业,稍不规范就很容易将生产费用记到研发费用里,给 后期高新技术认定和研发费用加计扣除增加了不必要的麻烦。为了最大限度的减 少工作重复量或避免这些不必要的麻烦,那么针对不同研发类型的企业,明确自身哪些活动环节(或阶段)可列为研发活动、清楚支撑这些研发活动所发生的费 用应该有怎样的证据支撑就显得尤为重要。

四、研究方法

举例分析法、对比分析法、概括汇总分析法。

五、研究结果及其分析

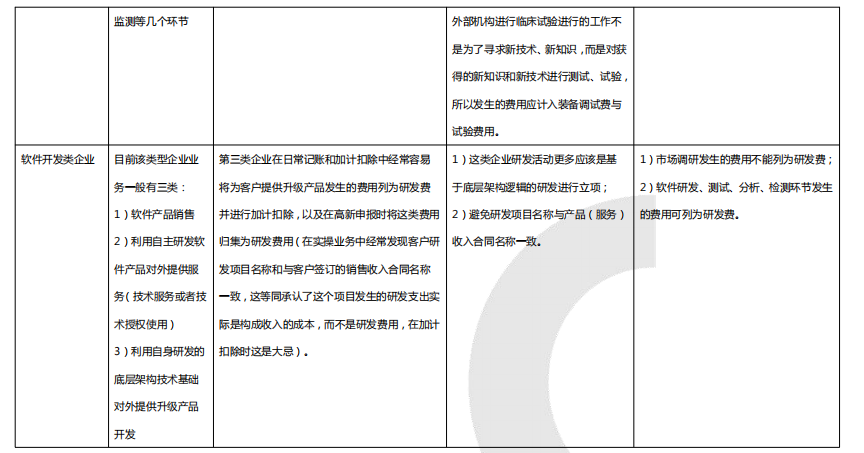

1.不同类型企业研发活动所属环节分析(特殊行业列举分析)

注:由于各行业涉及细分领域和环节较多,不方便具体进行逐项分析,如遇其他特殊行业相关问题,请咨询北京用和进行详细分析解答。

2. 各项费用支撑证明材料分析(主要针对几项常见复杂费用科目进行列举)

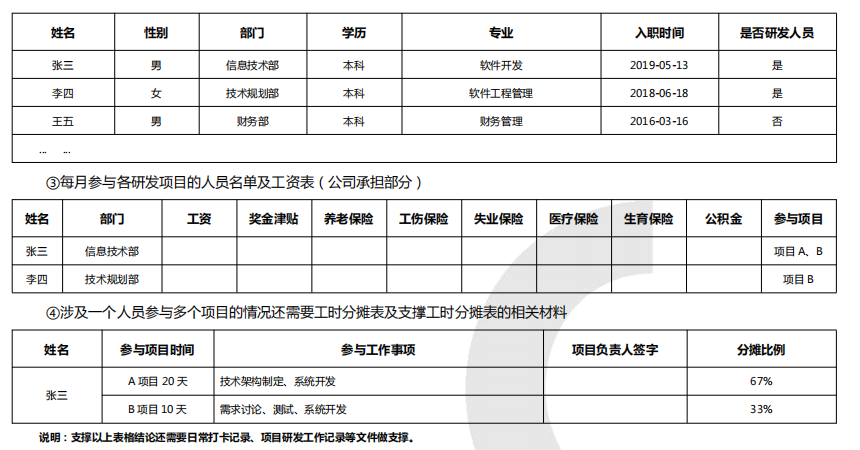

1)人员人工费用:包含科技人员工资薪金、五险一金及外聘人员劳务费用

证明材料(以下内容为举例说明,不同公司由于业务、制度等不同会有稍许变化):

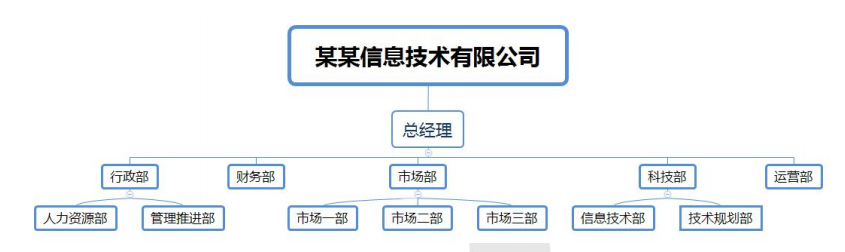

①公司组织架构图

②总体人员花名册

⑤外聘研发人员劳务费用证明材料:劳务派遣协议、工作记录文件、工作成果验收文件、工资发放银行流水、缴税证明等

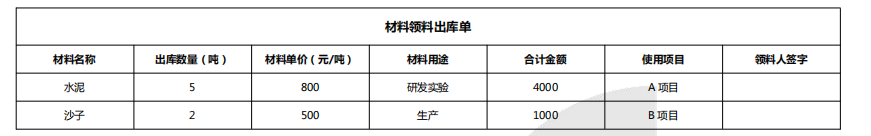

2)直接投入费用:包含研发直接消耗的材料、通过经营租赁方式租入的用于研发的固定资产租赁费等

证明材料(以下模板为举例说明,格式不限):

①研发直接消耗的材料

说明:配套支撑材料还有项目标书中材料使用预算(分别用于研发和生产的总预算),如果确实材料用于研发实验并且要将这 部分费用进行加计扣除,则不能将这部分材料用于销售或者作为试制品组成部分(成本)、下脚料、残次品组成部分(成本)用于销 售,否则需要将研发费用抵消掉这部分材料成本才可进行加计扣除。如果这部分材料研发实验用完进行作废处理,需要有相关作废处 理的制度和审批程序文件,并且有作废处理去向说明文件作为支撑。

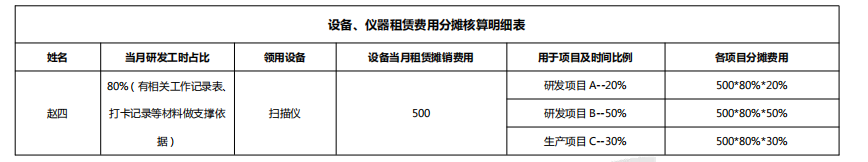

②通过经营租赁方式租入的用于研发的设备、仪器等租赁费

说明:配套以上表格文件的还需要有设备仪器的领用单审批文件等材料作为支撑(领料单上至少需标注清楚领用人、所属部门、领用目的、领用时间、使用周期、审批人等 要素)

3)固定资产折旧及长期待摊费用、无形资产摊销费用:同以上“直接投入--设备、仪器租赁费用”相同,需要有固定资产、无 形资产领用单(标明领用人、领用目的、领用时间、使用周期、审批人等要素),还需有固定资产、无形资产用于不同研发项目的费 用折旧、摊销明细表。

4)委托外部研究开发费用:委托外部研究开发费用是指企业委托境内外其他机构或个人进行研究开发活动所发生的费用(研究 开发活动成果为委托方企业拥有,且与该企业的主要经营业务紧密相关)。委托外部研究开发费用的实际发生额应按照独立交易原则 确定,按照实际发生额的 80%计入委托方研发费用总额。

证明材料:

第一种情况:受托方为非关联方

需配套有立项审批材料、委托外部研发合同、银行流水证明、发票证明、委托研发成果验收材料等。

第二种情况:受托方为关联方

除了需要有立项审批材料、委托外部研发合同、银行流水证明、发票证明、委托研发成果验收等材料外,还需要提供受托方的 费用支出明细(按项目提供)。

举例:2022 年假设 a 公司委托 b 公司(a、b 公司为关联方)进行 c 和 d 两项技术的研发,a 公司支付给 b 公司 100 万元, b 公司实际用于 c 和 d 项目的研发投入一共 90 万(其中 c 项目 50 万,d 项目 40 万),那么 a 公司在进行 2022 年加计扣除时可以 按照 100 万*80%进行加计,但是需要 b 公司提供用于 c 项目(50 万)和 d 项目(40 万)的支出明细。

六、讨论

通过上述案例分析,我们可以看出,虽然高新技术企业申请数量总体呈上升趋势,研发费用加计扣除也采取“自行判断、申报享 受”的方式,但是如果严格按照研究开发费用归集要求以及税务总局对于研发费用核算的要求,结合目前市场上企业现状,仍有百分 之八九十的科技创新型企业没有达到标准。并且随着近两年科技部以及税务总局对于技术及财务审核趋势的趋严(横向及纵向审核), 企业对于自身技术和财务的规范及配套要求既是必经之路,也是当下急需改进之路。

七、结论

通过本课题的研究能够带来以下几个好处:

1.使各方在进行研发费入账时能对于该项费用是否属于研发环节提前进行研判,避免或减少错误发生。

2. 结合近几年高新技术企业以及税务总局对于研发费用的审核要求,使企业结合自身入账情况进行对比,检核各项费用证明支 撑链条是否存在不足之处并进行补充完善。

3. 使各方明确各项研发费用应由的要求,提前为自己做好规划布局。

八、参考文献

1.《企业会计准则第 36 号--关联方披露》 会计准则委员会